לוח סילוקין

בתחום מתן ההלוואות, לוח סילוקין הוא טבלה המציגה את שלבי ההחזר של הלוואה הנפרעת בתשלומים. לוח הסילוקין נגזר מהסכם ההלוואה, כך שבסיום תקופת ההלוואה יוחזרו במלואם הן הקרן (הסכום שניתן בהלוואה) והן הריבית שהצטברה על הלוואה זו לאורך תקופת החזרתה. מקרה פרטי של החזר הלוואות ניתן לראות במשכנתאות.

מאחר שהלוואה היא תהליך מתמשך, אשר חישוב הריבית בו מתבצע תקופתית, ניתן לראות שסכום החוב אינו יורד באופן מונוטוני, מאחר שבין תשלום ותשלום, עולה סכום החוב, בשל הצטברות ריבית על החוב הנותר. כמו כן, יש לזכור שעל אף שתשלומי ההלוואה מתבצעים לרוב מדי חודש, הריבית הנקובה בהלוואה היא לרוב ריבית שנתית, אך מחושבת מחדש לפני כל תשלום, על התקופה היחסית מאז התשלום האחרון. (ועל מנת למצוא את הריבית החודשית, יש להוציא שורש 12 מהריבית השנתית המתקבלת. לדוגמה, ריבית שנתית של אחוז תיתן ריבית חודשית של אחוז, כיוון שהעלאה בחזקה 12 של הקרן שמיוצגת על ידי 1 בתוספת ריבית זו, תיתן את הערך המבוקש - )

סוגי לוחות סילוקין

אחת הדרכים להתבונן בהחזר הלוואה, היא כהחזר הקרן (סכום ההלוואה המקורי), והריבית אשר נצברה עד להחזרתה. שני התיאורים שקולים זה לזה, אך זו הדרך המקובלת בתיאור החזרי הלוואות על ידי הבנקים.

ישנם שני סוגי הסכמים עיקריים לפירעון ההלוואה:

- לוח שפיצר (על שם המתמטיקאי האוסטרי סימון שפיצר): הפירעון מחושב מראש כך שההחזר התקופתי יהיה אחיד בגובהו.

- לוח סילוקין בהחזר קבוע על חשבון הקרן: הלווה פורע בכל פעם חלק קבוע מן הקרן ואת מלוא הריבית התקופתית.

במקרה השני, התשלומים החודשיים פוחתים לאורך החזר ההלוואה, כיוון שהריבית בין תשלום לתשלום מחושבת על סכום קטן יותר, ולכן היא פוחתת עם הזמן.

לוח סילוקין בהחזר תקופתי קבוע על חשבון הקרן - קרן שווה

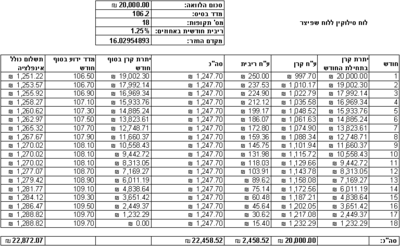

בתמונה נראית דוגמה ללוח סילוקין בו ההחזר על חשבון הקרן קבוע בכל התשלומים, וגובהו שווה לסכום ההלוואה (הקרן), המחולק במספר תשלומי ההחזר. לסכום קבוע זה מוסיפים בכל תקופה (ממועד תשלום אחד למשנהו) את הריבית על יתרת הקרן בתחילת התקופה, והתוצאה היא סכום התשלום לתקופה זו.

לאורך פירעון ההלוואה, פוחת בהדרגה התשלום התקופתי, מאחר שהריבית התקופתית מחושבת על סכום קטן יותר בכל פעם.

לוח שפיצר - תשלום חודשי קבוע

בלוח סילוקין זה התשלום התקופתי (על החוב כולו, ללא חלוקה לקרן וריבית) קבוע (בהנחת אי הצמדה למדד או שינוי ריבית).

אם הריבית התקופתית היא , החזר קבוע של מגובה ההלוואה יסלק את החוב כולו בתוך תשלומים. (את הריבית התקופתית מחשבים על-פי הריבית השנתית)

במידה והריבית השנתית הנומינלית היא 6.5% אז הריבית התקופתית היא .

במידה והחישוב מתבסס על ריבית שנתית מתואמת של 6.5% הריבית החודשית תהיה .

חלף ההלוואה, המלווה מקבל בסופו של חשבון סכום גבוה יותר מזה שהשקיע. בקירוב טוב (כאשר , ותנאי זה מתקיים אפילו בהלוואה לשלושים שנה בריבית שנתית של 10%), הלווה מחזיר פי מגובה ההלוואה.

דחיית תשלומים

בנוסף, קיימים הסכמי דחיית תשלומים, המכונים בשמות "בוליט", "בלון" או "גרייס". בהלוואות מסוג "בוליט" או "בלון", משולמת מדי חודש הריבית בלבד, ובסוף התקופה משולמת הקרן בתשלום בודד. התשלום הכולל במקרה זה גבוה יותר מאשר לו היה מחולק הסכום לתשלומים לאורך תקופת החזר ההלוואה, כיוון שבמקרה זה מחושבת הריבית התקופתית על הסכום המלא, ולא רק על הסכום שנותר לתשלום.

הלוואות מסוג "גרייס" הן הלוואות בהן נדחה תשלום ההלוואה למועד מאוחר יותר (לרוב שנים בודדות), תוך שהוא ממשיך לצבור ריבית כרגיל, ולכן גם במקרה זה, התשלום הכולל גבוה יותר. לעיתים, משמש המושג "גרייס" כשם נרדף להלוואות בלון (קרי, תשלום הקרן בתשלום יחיד) בשני המקרים, סכום ההחזר הכולל בהלוואה ממין זה גבוה מסכום ההחזר בהלוואה בה ההחזר משולם לכל אורך פירעון ההלוואה.

התמודדות עם אורך חודש משתנה

בהסכם פריסת התשלומים, בדרך כלל מצוין אחוז ריבית שנתית, כאשר ההחזר חודשי. כיוון שמספר הימים בחודש משתנה, אך המלווה אינו מעוניין לבלבל את הלווה בשינויים קטנים בהחזר החודשי, פותחו מספר שיטות חישוב ריבית. שיטות לדוגמה: 360/360, 360/365, Act/ActE, 365.25 ועוד. ישנן שיטות דומות עבור חישובי IRR שהתמודדו עם אותה הבעיה.

הצמדה למדד

חלק מההלוואות מוצמדות למדד חיצוני כלשהו (כדוגמת מדד המחירים לצרכן, או לערכו של מטבע כזה או אחר), אשר אמור לספק הגדרת ערך עקבית ולהגן מפני שינויים בערך המטבע בו נקבעה העסקה. מאחר שהשינויים במדדים אלה אינם ידועים מראש בעת לקיחת ההלוואה, לא ללווה ולא למלווה, לא ניתן להכניסם ללוחות הסילוקין, ויש לעדכן את החוב בהתאם להם בכל עת (בהתאם להסכם ההלוואה).

קישורים חיצוניים

לוח סילוקין25049377